Какие данные попадают в кредитную историю и какие ошибки в ней бывают?

В кредитную историю (КИ) заемщика попадает информация о полученных и погашенных кредитах и прочих финансовых обязательствах. Составлением КИ занимаются 2 специальных бюро (Государственное кредитное бюро (ГКБ) и Первое Кредитное Бюро (ПКБ)). Как только потребитель оформляет банковский кредит или микрокредит в МФО, эти данные сразу попадают в отчет. Если гражданин допускает просрочку, то его кредитная история портится. Убрать эти записи из документа невозможно. Единственный вариант улучшить ситуацию — вовремя погашать последующие финансовые обязательства. Но бывают случаи, когда кредитная история портится не по вине заемщика, а из-за возникших в ней ошибок. Данную проблему можно исправить, отыскав их и оспорив. Разберем, из чего состоит отчет и какие ошибки в нем бывают.

Из чего состоит КИ

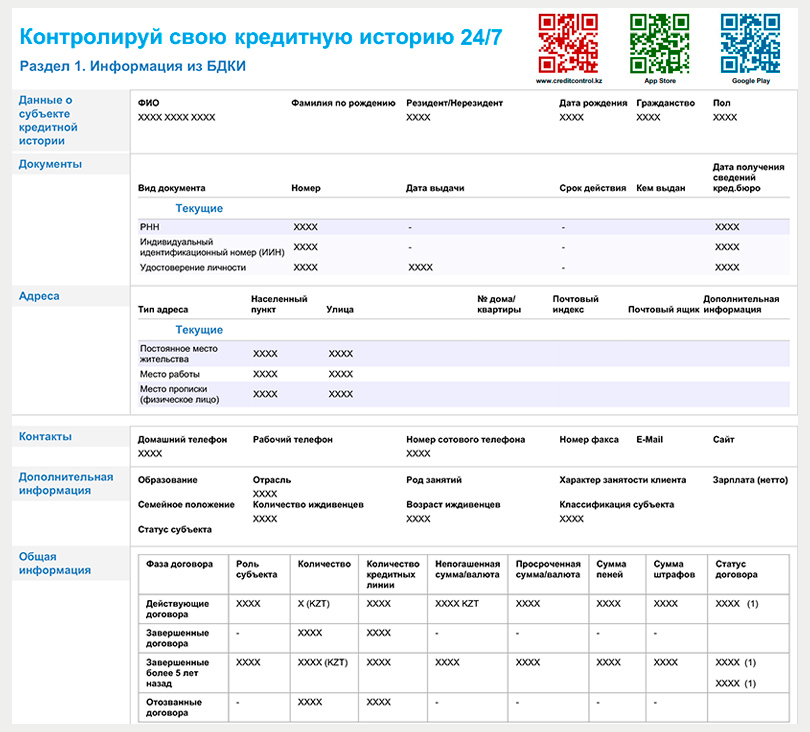

В персональном кредитном отчете (ПКО) отражаются сведения о прошлых и актуальных финансовых обязательствах человека.

В историю заносятся следующие данные:

- Личная информация о субъекте (ФИО, дата рождения, гражданство, резидентство, пол).

- Реквизиты документов (РНН, удостоверения личности, ИИН).

- Адреса (места жительства, прописки, работы).

- Контакты (номера телефонов, адрес электронной почты, сайт).

- Дополнительные факты из жизни заемщика (образование, семейный статус, род занятий, уровень зарплаты и т.д.).

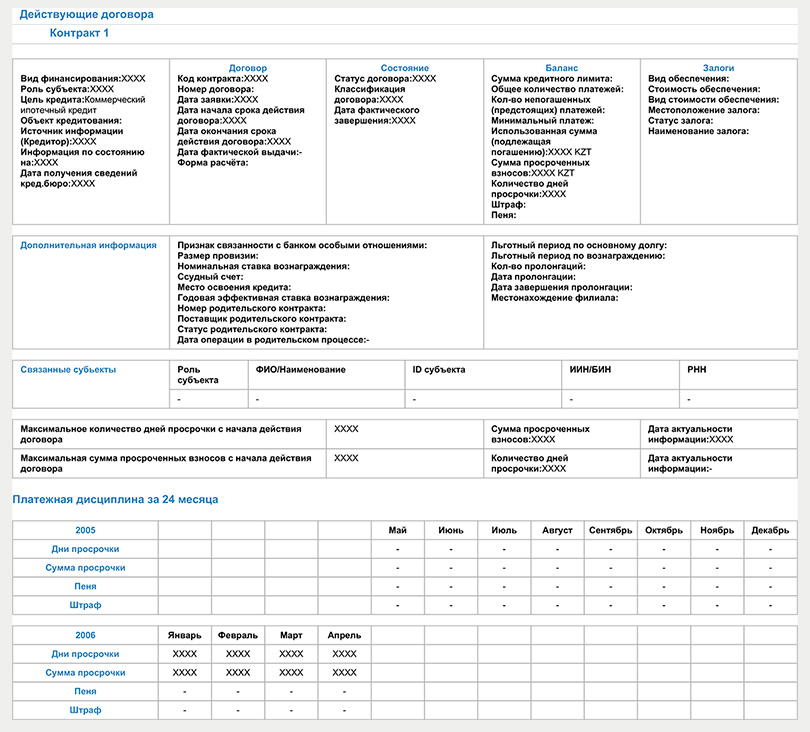

- Подробные детали финансовых договоров (суммы, сроки, наличие залога, допущенные просрочки, льготы, штрафы и прочее).

- Платежная дисциплина за последние 2 года (длительность и суммы просрочки, штрафы, пени).

- Дополнительная информация о субъекте из публичных источников.

- Факты о тех, кто запрашивал КИ.

Всего в документе два основных раздела — с информацией из БДКИ и из дополнительных источников.

|

|

Подробнее ознакомиться с его шаблоном можно на сайте Первого кредитного бюро.

Ранее в КИ попадала информация за последние 10 лет. С прошлого 2022 года данный срок ограничили 5 годами. Но факты старых просрочек (даже если им 20 лет) все равно будут отражены в полной версии отчета. Ее бюро обязаны предоставить по запросу. На это им предварительно нужно получить согласие субъекта заемщика.

Какие ошибки можно найти в кредитной истории

Неточности или ошибки могут быть допущены по вине кредитора, кредитного бюро или злоумышленников. Также причиной могут стать технические неполадки. Чтобы отслеживать возможные проблемы, нужно периодически проверять свою КИ.

Какие ошибки в кредитной истории встречаются:

- Неправильно записанные персональные данные. К примеру, при формировании отчета неверно напечатали ФИО клиента. В итоге информация о его кредитах и платежах не попадает в его документы. Банк передает сведения, что долг погашен, а в КИ это не отображается.

- Присуждение кредитов однофамильца. Случается, что путаница возникает из-за полного тезки человека по ФИО. В этом случае в истории появляются данные по долгам постороннего человека.

- Появление долгов, оформленных мошенниками. Если злоумышленникам удалось завладеть персональными данными пользователя и взять на него кредит или микрокредит, то дальнейшие просрочки и неплатежи испортят его КИ. Придется доказывать факт мошенничества и удалять ошибочные сведения.

- Отсутствие необходимых данных о кредите. Такое бывает, когда сотрудник финансовой организации не вовремя отправляет отчет в бюро. Также причиной могут стать технические сбои. Впоследствии образуется просрочка, что негативно скажется на характеристике заемщика.

При обнаружении ошибок в КИ пользователь может их оспорить. Сделать это можно бесплатно и даже дистанционно. Обращаться с заявлением необходимо в одно из кредитных бюро — Первое или Государственное. Подробнее о процедуре мы рассказывали в материале «Оспорить ошибку в кредитной истории теперь можно дистанционно».

Читайте также:

Как проверить свою кредитную историю через ПКБ.

Что делать потенциальному заемщику, если у него нет кредитной истории?

Zaimtime.kz