Кредитная история хорошая, а в кредите отказали — в чем может быть причина?

Специалистам обучающего медиапортала от АРРФР FinGramota поступил вопрос от потенциальной клиентки банка. Она рассказала, что подала заявку в разные кредитные организации на ипотеку и автокредит на льготных условиях, но везде получила отказ. Причины отклонения анкет она не знает. При этом долгов по налогам и прочим платежам у нее нет, кредитная история хорошая, пенсия поступает своевременно. Почему могут отказать в кредите даже с такими вводными, попытались объяснить финансовые эксперты портала.

Почему могут отклонить заявку на кредит

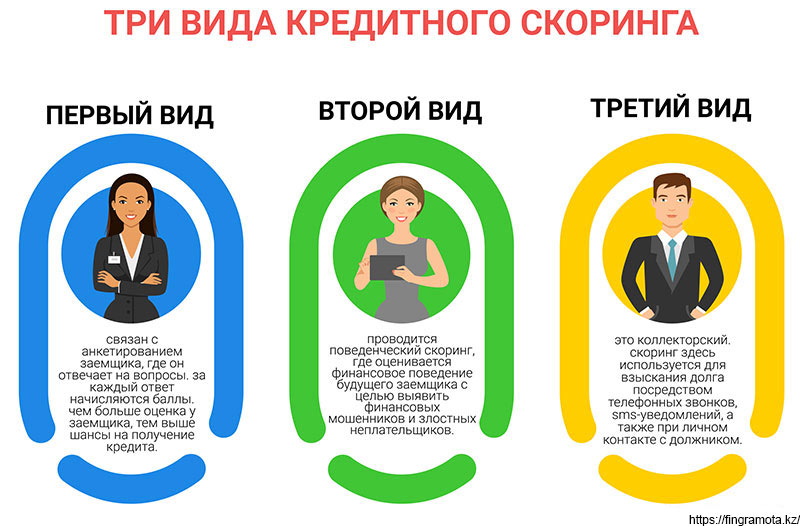

Специалисты отметили, что причин отказа по заявке может быть очень много. В разных банках и МФО действуют свои правила, риск-политика и скоринг. Параметры, по которым одобряют или отклоняют запросы потенциальных заемщиков, держатся в секрете. Это делается для защиты информации от конкурентов на рынке и клиентов, которые хотели бы «хакнуть» систему и предугадать ответ кредитора в зависимости от предложенных данных. Так что пользователи могут только предполагать, что именно повлияло на окончательное решение финансовой организации.

К распространенным причинам отказа в кредите можно отнести следующие пункты:

- Плохая кредитная история. Если клиент не соблюдает платежную дисциплину, допускает просрочки по финансовым сделкам, не платит штрафы и допускает долги по алиментам, то его шансы на отказ резко возрастают (см материал про исправление КИ).

- Недостоверные данные в личной анкете. Предоставление заведомо ложной информации может быть расценено кредитором как мошенничество.

- Отсутствие пенсионных начислений или их недостаточный размер. Этот показатель важен банку, так как отражает стабильность доходов заемщика.

- Слишком высокая запрошенная сумма. Лимит кредитования будут определять с опорой на финансовое положение клиента. Если платежи по всем долгам заемщика составляют более 50% его дохода за месяц, то заявку отклонят. Подать запрос еще раз можно после расчета по действующим кредитам или повышения уровня ежемесячного поступления денег.

- Несоответствие условиям кредитной организации для выдачи конкретного продукта. Нужно еще раз перечитать правила предоставления денежных средств. Возможно, не соблюден какой-то необходимый критерий.

- Низкий кредитный рейтинг. При расчете данного показателя учитывают не только кредитную историю, но и множество других параметров. Чаще всего рейтинг определяется автоматизированной системой, так что банковский работник не может повлиять на результат. Для оценки принимают во внимание семейное положение человека, место проживания, наличие детей, количество отказов по другим заявкам, активность в соцсетях и многие другие факторы.

По законодательству РК гражданин имеет право защищать свои интересы в суде, если он не согласен с действиями кредитных организаций. Но не всегда затраченные усилия и время того стоят. В некоторых случаях проще обратиться за деньгами в более лояльный банк или МФО. Но, рассылая заявки, важно помнить, что информация по каждой из них попадает в кредитную историю. Большое количество отказов негативно скажется на ней. Поэтому эксперты советуют внимательно читать условия выдачи средств под проценты, проверять свои вводные данные на соответствие им и только тогда заполнять анкету. Для ситуаций, когда деньги нужны срочно, небольшой суммой и на короткий срок, можно рассмотреть вариант микрокредитования. Первую сделку в МФО часто можно заключить по льготной ставке от 0,01%.

Zaimtime.kz